有色金屬相對價格評估

有色金屬期貨市場發展至今,形成了一個相對完善的市場,對于有色金屬的研究也基本形成了一套即成的體系,同時每個做研究的人也會有自己獨特的方法或見解,比如有些人習慣于從基本面去研究,有些人則會從金融屬性上去研究,還有些人可能專注于技術分析,我們也可以將諸多因素綜合起來形成一套研究體系。在本文中,筆者嘗試從建立模型的角度來預測有色金屬價格的走勢。

首先,我們需要找出有色金屬價格的相關影響因素,這些影響因素主要分為以下幾類:

第一類:反映基本供求關系的因素。顧名思義,基本供求關系包括供應、需求等,而反映供需的因素有很多,我們選擇了其中三個:一是中國的消費量, “十一五”規劃以來,中國經濟高速發展,對于有色金屬的消費需求也逐年增加,在全球消費中所占的比重越來越大,對于有色金屬市場有著舉足輕重的作用;二是全球的庫存消費比,這是一個基本上綜合了供應和消費的指標;三是現貨的升貼水,這個指標可以直觀地反映一段時間內現貨供求的狀況。

第二類:反映宏觀經濟的因素。眾所周知,有色金屬價格與宏觀經濟密不可分,因此非常有必要在模型中納入宏觀經濟指標。目前我們的宏觀經濟指標中 可能會重點突出美國因素,因為美國經濟是全球龍頭,其一舉一動都對全球市場有明顯震動。我們選擇了三個美國經濟數據:失業率、新屋開工數和制造業采購經理 人指數,失業率雖然略滯后于經濟發展,不過卻能比較好地反映總體的經濟狀況;新屋開工數是衡量房地產市場狀況的一個重要指標,建筑行業也是有色金屬的一個 重點消費領域;制造業采購經理人指數是衡量制造業發展狀況的重要指標,與金屬的需求密切相關。雖然中國經濟近年來高速發展,也在全球市場中發揮著舉足輕重 的作用,不過考慮到中國的經濟指標一向表現良好,沒有太大波動,預計對模型影響不大,因此暫不納入。

有色金屬消費需求的另一大領域就是交通運輸領域,因此我們將全球幾個重點國家和地區的汽車銷量納入模型當中。

通貨膨脹是另一個需要重點考慮的因素,因為有色金屬的金融屬性越來越強,某些有色金屬已經成為投資者抵抗通脹時非常青睞的品種,通脹因素對有色 金屬價格影響明顯。那么,通脹因素是否應直接采用CPI呢?不是。因為CPI實際上是一個比較滯后的數據,而且全球各國CPI走勢和構成各異,取任何一國 數據都難以反映全球總體狀況。因此,我們采用CRB指數來作為衡量通脹的參考指標,CRB指數經常領先于通脹的變化。

第三類:反映技術指標的因素。技術指標有很多,每個人都有自己習慣用的幾個技術指標。我們沒有選擇那些純技術派的指標,而是選擇了一個期貨市場 所獨有的指標——持倉量。持倉量不僅是一個技術指標,它也是連接技術面與基本面的一個橋梁,因為持倉量的高低反映了市場資金對于商品的偏好程度,從而反映 了商品基本面的情況,甚至可以反過來影響商品的基本面。

第四類:其他有價值的影響因素。有色金屬價格的影響因素還有很多,比如原油價格、黃金價格、貨幣發行、政府赤字等等,這里我們選擇美元指數和人民幣M2增速兩個指標。實際上,在上述美國宏觀經濟指標當中也包含了美元因素,但鑒于美 元對于有色金屬價格的影響表現更為直觀,更容易使人接受,所以將美元指數單獨列出。選擇人民幣M2增速是因為它對研究國內有色金屬價格有明顯作用,由于有 色金屬內外盤目前聯系密切,而且M2還與國內的通脹狀況有關,所以M2對有色金屬價格影響不容忽視。

以xti代表第i個因素的序列,序列中有n個樣本,當xti的變化對價格產生積極影響時,便將該因素賦值為1,否則賦值為-1。一般情況下,上 述因素的變化方向對價格的影響是否有利,是很多研究者比較清楚的事情,比如我們通常認為當美元走強時,往往對有色金屬價格不利。雖然有時事實并非如此,美 元與有色金屬同漲的情況也存在,不過鑒于本模型并非絕對準確或者是只考慮單一因素影響的模型,所以我們按照歷史經驗來處理因素變化對價格的影響方向。

按照上述思路,所有的因素都根據其走勢方向以及對價格的大體影響方向而取值為1或者-1,我們此處要解決的問題就是對趨勢進行定義,即什么情況下我們認為該因素處于上升趨勢,什么情況下認為該因素處于下降趨勢。

趨勢定義的一個簡單處理方法是,做出每一個因素序列的一條短期均值線和一條長期均值線,當短期均值線在長期均值線上方時,即為上升趨勢,當短期 均值線在長期均值線下方時,即為下降趨勢。長短期均值線的參數設定可視情況而定。由于我們的模型是立足于中長期價格的變動,而非短期,因此暫時將其設置為 3個月和12個月(上述因素時間序列統一取月度數據序列)。

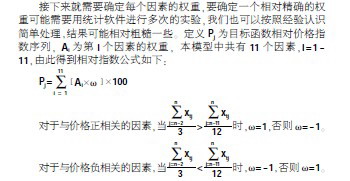

接下來就需要確定每個因素的權重,要確定一個相對精確的權重可能需要用統計軟件進行多次的實驗,我們也可以按照經驗認識簡單處理,結果可能相對 粗糙一些。定義Pj為目標函數相對價格指數序列, Ai為第i個因素的權重,本模型中共有11個因素,i=1-11,由此得到相對指數公式如下:

某個因素的3個月均值等于12個月均值的情況也有可能存在,但畢竟不多見,因此我們將其模糊處理。

由此得到的相對指數大小應該在-100到100之間,當指數為負時表明看空,指數為正時看多,指數越大,看多越強烈。但是它不代表絕對價格水平,因此當不同時期指數值相同時,代表的價格水平并不一定相同。

我們以銅價為例進行驗證,結果發現,用此模型大體可以預測銅價的趨勢,驗證結果如下:

當然,此模型是一個比較粗糙的模型,還存在很多不足。首先,是因素及權重的選擇,可能某一因素在某個時刻對有色金屬價格影響會特別大,但我們卻不一定將其 納入模型,或者不一定給它設置了合適的權重,導致出現比較大的偏差;其次,因素對于價格的影響并不總是同一個方向,某些情況下因素可能會對價格產生與經驗 截然相反的影響,這種情況下模型結果也會出現較大偏差;再次,模型用以衡量單個商品未來走勢的強弱比較好,但要進行商品之間的強弱對比則比較困難。

免責聲明:上文僅代表作者或發布者觀點,與本站無關。本站并無義務對其原創性及內容加以證實。對本文全部或者部分內容(文字或圖片)的真實性、完整性本站不作任何保證或承諾,請讀者參考時自行核實相關內容。本站制作、轉載、同意會員發布上述內容僅出于傳遞更多信息之目的,但不表明本站認可、同意或贊同其觀點。上述內容僅供參考,不構成投資決策之建議;投資者據此操作,風險自擔。如對上述內容有任何異議,請聯系相關作者或與本站站長聯系,本站將盡可能協助處理有關事宜。謝謝訪問與合作! 中鎢在線采集制作。

|